La titrisation constitue une technique qui a vu le jour aux Etats-Unis dans les années 1970 pour résoudre le problème des caisses d’épargne, arrivée en Europe au milieu des années 1980. Cependant, ce mode de financement a connu des évolutions afin de devenir à la fois un instrument de gestion du bilan, de gestion de risques, et de création de valeur. Il a été ouvert au début juste aux établissements de crédit, en revanche par la suite il est devenu ouvert même aux entreprises individuelles et commerciales.

Généralité sur la titrisation

Définition de la titrisation

La titrisation est une technique qui consiste à vendre un ensemble de créances à une entité créée pour la circonstance qui finance cet achat par l’émission de titres représentatifs de ce portefeuille. Les sommes dues aux porteurs sont couvertes par celles provenant du recouvrement des créances. Cette technique a connu un assouplissement au niveau législatif. Aujourd’hui, pratiquement parlant, la titrisation permet de transformer des actifs, et non seulement des créances, en titres émis sur le marché.

La titrisation occupe la part la plus importante dans le cadre des financements structurés. Les financements structurés se différencient des financements classiques du fait qu’ils cherchent une optimisation des aspects financiers, juridiques, fiscaux et comptables.

Les objectifs de la titrisation

La titrisation a plusieurs avantages qui ont pour but l’amélioration de la rentabilité financière, le développement des possibilités de refinancement et une meilleure gestion du risque de taux.

a. nouvelle source de financement

Permet de transformer un portefeuille illiquide en des titres liquides ;

Règles de structuration qui permettent de fournir à tous les acteurs de la transaction une évaluation transparente des risques

Les investisseurs prennent leur décision d’investissement sur la base de la qualité des actifs cédés ;

➜ Possibilité pour toute entreprise de lever des fonds à des conditions correctes.

b. transfert de risques

Risque de perte sur le portefeuille transféré : si les flux générés sont insuffisants, c’est l’investisseur qui subira une perte financière.

c. gestion du bilan

Refinancement du portefeuille de crédit et actifs sortis de bilan

➜ Possibilité pour le cédant de : – libérer des fonds pour accroître son activité ou investir ;

– maintenir le niveau de bilan souhaité.

d. Discrétion et maintien de la relation avec le client

Les opérations de titrisation obéissent à la réglementation sur la protection de la vie privée :

➜ Les clients (emprunteurs) ne sont pas avertis de la cession de leur crédit.

Les différents acteurs de la titrisation

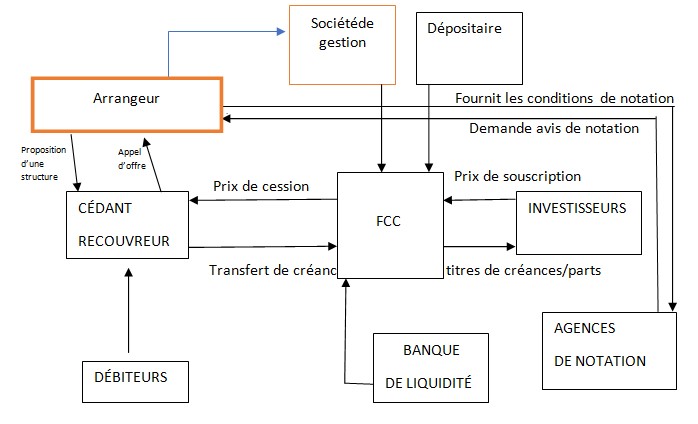

La titrisation connait l’intervention de nombreux acteurs à des degrés divers.

Dans le milieu anglo-saxon des affaires, les principaux peuvent être représentés schématiquement de la façon suivante :

Dans le cadre réglementaire français, la titrisation traditionnelle des créances peut être schématisée ainsi :

Le fond commun de créances est constitué par ses deux fondateurs, appelés cofondateurs, un dépositaire et une société de gestion :

- Le FCC : Il est défini comme une copropriété sans personnalité morale qui a pour objet exclusif d’acquérir des créances et d’émettre des parts représentatives de ces créances et constitué à l’initiative conjointe d’une société chargée de sa gestion et d’une personne morale dépositaire de ses actifs. Il acquiert des créances et, le cas échéant, conclue des contrats constituant des instruments financiers à terme afin de supporter des risques de crédit Pour financer ses acquisitions, il émet des parts et le cas échéant, des titres de créances, et peut recourir à l’emprunt.

- La société gestionnaire du FCC : constitue une société commerciale qui a comme mission unique la gestion du FCC ; elle doit disposer d’un agrément émanant de L’AMF. Elle contrôle le FCC, représente les porteurs de fonds et calcule d’une manière périodique les sommes qui leur sont affectées afin de donner au dépositaire les instructions relatives aux paiements. Elle suit l’émission et le placement des parts (par exemple : elle dresse aussi un bilan de placement auprès des organismes de gestion collective en valeurs mobilières). Sa rémunération est calculée en fonction du pourcentage de l’encours des créances a un moment donne.

- La société dépositaire des fonds : elle est dépositaire des créances acquises par le fonds, ainsi que de sa trésorerie. Elle constitue le dépositaire en partenariat avec la société de gestion du fonds qui édite la brochure d’information en cas de placement public.

Le dépositaire peut placer temporairement les liquidités sur des placements qualifiés sans risque. Malgré le type d’investissement peu risqué, le FCC peut se couvrir contre le risque en souscrivant à des swaps.

- Agence de notation : son appel constitue une obligation légale, elle est chargée d’étudier tous les aspects de la transaction ;

La qualité des créances titrisées (le flux engendrés par le portefeuille, les probabilités de connaitre les impayés ou des remboursements anticipés) ;

– La solidité du cédant (gestion commerciale des prêts, capacité de recouvrement)

– La sécurité juridique du montage (validité des contrats, valeur des garanties) ;

– Les risques techniques.

Cette agence détermine les couvertures nécessaires pour atteindre la notation recherchée par le cédant et l’arrangeur. La notation consiste en l’évaluation d’un risque attaché à un titre de créance. L’analyse qui en fait sera synthétisée dans une note qui reflète la capacité de l’émetteur à honorer ses engagements.

Les actifs titrisables

Les actifs sont classifiés selon deux critères :

-l’origine de l’émetteur de l’actif : on distingue ici les actifs bancaires et des actifs non bancaires.

-le type des titres : titres adossés à un actif ou à un pool de prêt et les titres col latéralisés.

Les caractéristiques du financement

a. La forme de remboursement des titres du FCC

Les structures « pass-through » : Les titres représentent un droit direct proportionnel des investisseurs. Les flux d’intérêts et de capital issus d’un pool de créances de même catégorie cédées au véhicule sont directement transmis aux investisseurs au prorata du nombre de titres qu’ils détiennent à chaque échéance. Il n’y a donc aucune transformation de flux ou de caractéristiques des actifs.

Les structures « pay-through » : Les flux versés aux investisseurs ne sont plus un simple transfert des flux issus des créances : ils sont remboursés indépendamment des dates d’échéances des créances collectées. Le FCC peut alors offrir plusieurs catégories de titres avec des caractéristiques de taux et de maturités différentes. Dans ce cas, le portefeuille de titres est généralement adossé à un « panier » de créances différentes

b. La subordination (credit tranching)

La subordination des classes de titres consiste à établir une hiérarchie au sein des investisseurs qui aura un impact sur la distribution des liquidités et sur l’assomption du risque de crédit. Il existe trois grands types principaux de classes de titres :

- la dette senior : rendement faible mais très faible exposition au risque de crédit ;

- la tranche mezzanine (ou différentes tranches junior) : rendement et exposition au risque intermédiaires ;

- une tranche dite equity qui absorbe l’essentiel du risque attaché au portefeuille d’actifs titrisés mais qui possède une forte rentabilité.

| SPV ou FCC | |

| ACTIF | PASSIF |

| Panier (pool) d’actifs | Dette senior (ou classe A) |

| Dette mezzanine / Dette junior (ou classe B) | |

| Tranche equity (ou Classe C) | |

Le paiement des intérêts et l’amortissement des dettes obligataires se font dans un ordre précisé dans la réglementation (la documentation) du SPV. Ils suivent une hiérarchie de distribution que l’on nomme cascade des paiements (waterfall) par comparaison avec le phénomène naturel éponyme.

Les méthodes d’évaluation et l’émission des parts

Les méthodes d’évaluation

Un pool de créances étant constitué de plusieurs centaines de prêts hypothécaires, il est difficile de traiter toutes les informations relatives à chacun de ces prêts. Aussi, ils sont tous regroupés en un seul prêt synthétique, un seul échéancier avec un seul taux d’intérêt qui sera obtenu par la moyenne des taux des différents crédits pondérés par leur montant relatif au sein du pool.

Les caractéristiques du titre hypothécaire se révèlent être très proches de celles de toute obligation. Toutefois, s’agissant d’un pool de créances, il existe un risque de remboursement anticipé partiel et évolutif. Pour l’investisseur du titre hypothécaire cela revient à vendre une option de rachat au pair à tout moment. Un tel droit d’exercice entraine une sur-rémunération correspondant au prix implicite de l’option.

L’évaluation de cette option ne relève pas du même principe que celui qui sous-tend la valorisation des options classiques de marches financières ; en effet, l’investisseur dispose d’un pool de créances auxquelles sont rattachées des calls ayant chacun sa propre rationalité et logique financière. Diverses méthodes ont donc été utilisées afin de valoriser l’ensemble de ces options attachées à chacun des prêts constituant le pool.

L’approche probabiliste et l’approche statistique constituent les méthodes les plus utilisées.

L’émission des parts

Les parts sont des instruments financiers dont le montant est proportionnel à la quote-part de l’actif de FCC.

On en distingue plusieurs types :

- Les parts «seniors » : dite parts prioritaires qui bénéficient d’un mécanisme de protection par l’existence d’une couverture de risque de défaillance sur laquelle s’imputent les premières pertes.

- Les parts « juniors » : ne bénéficient pas d’un mécanisme et supportent le risque de défaillance du débiteur.

- Les parts séquentielles concernent les FCC ayant plusieurs tranches de part de durée de vie différente et a remboursement successif. L’amortissement de la tranche la plus longue ne commence qu’après remboursement de la tranche la plus courte.

le montage de l’opération de la titrisation des créances

Sélection de portefeuille des créances

Il s’agit de constituer un portefeuille de créances homogènes destiné à être titrisées. Et avec l’absence d’une définition réglementaire de l’homogénéité il est convenu de titriser les crédits accordés pour des motifs identiques et des crédits ayant les mêmes types de bénéficiaires.

L’établissement cédant réalise une analyse bilancielle et procède à la sélection de créances à partir de données moyennes (coupons moyen pondéré, durée résiduelle moyenne pondérée, encours moyen).

Une fois le type de créance déterminé, la phase de sélection se poursuit par la réalisation de tris sur le portefeuille en fonction des critères suivants :

Critères de conformité à la loi : durée, créances saines …

Critères liés au montage : mode de gestion des créances.

Critères liés à la qualité des créances : faible dispersion des coupons, faible dispersion des maturités

En effet, la pratique a montré que le choix initial du portefeuille de créances est un élément très important dans une opération de titrisation car il détermine en quelque sorte sa réussite.

Modélisation de la structure

Le FCC opère une transformation des flux et des risques entre l’actif qui se compose de créances et le passif qui se compose de titres.

Les transformations réalisables à l’intérieur du FCC utilisent cinq principaux vecteurs :

- Le transfert

Consiste à transmettre les flux des créances aux souscripteurs sans entreprendre aucune modification des caractéristiques de ces flux

- Le découpage séquentiel

Il s’agit de distribuer aux porteurs des parts les flux des créances en les répartissant sur plusieurs tranches dont les maturités se succèdent.

- L’échange

Après avoir modifié la nature des taux d’intérêts par l’établissement d’un swap de taux, les flux de créances sont distribués aux porteurs des parts (le swap permet de transformer un taux fixe en taux variable et inversement).

- Le démembrement

C’est la distribution des flux de créances aux porteurs sur au moins deux tranches de même échéance, donnant chacune le droit à différentes proportions de capital et intérêts.

- Le changement de périodicité

C’est le fait de distribuer aux porteurs des parts les flux de créances après modification du mode d’amortissement du capital et ou la fréquence de distribution des coupons.

La phase de négociation

- Négociation avec l’agence de notation

Dès l’origine la notation et la titrisation ont été liées par les autorités publiques qui prévoient l’obligation de notation pour tout titre émis par un FCC .Cette notation constitue une estimation de l’espérance de la perte de ce titre. Pour les titres à long terme, la notation regroupe à la fois la probabilité de défaut et la sévérité de perte dans le cas d’une défaillance. Tandis que pour les opérations de court terme seul la probabilité de défaillance est prise en compte dans la notation.

La notation constitue pour l’investisseur un outil objectif et simple pour déterminer si le titre proposé correspond à sa politique de crédit. Ainsi, les listes d’achat sont généralement élaborées suivant des niveaux de notation prédéterminée.

La notation est aussi l’un des outils essentiel pour déterminer le prix d’émissions d’une opération de titrisation, si la note ne correspond en aucun cas à une opinion sur le rendement d’un titre, on constate toutefois que plus la note est faible, plus la prime de risque demandée par les investisseurs est élevé.

Néanmoins, la note n’est pas nécessairement le seul facteur qui a un impact sur la valeur de marché d’un titre.

En effet, la notation ne s’attache qu’au risque de crédit et ne prend pas compte d’autres éléments de risque potentiel du titre, par exemple le risque de réinvestissement en cas de remboursement anticipé, risque de gestion …

Noter un FCC revient à déterminer le niveau du risque final des parts émises par ce fonds et à apprécier si sa structure est à même de respecter ses engagements de paiement en fonction de son calendrier contractuel. Il s’agit donc, au regard de l’estimation du risque de défaut, d’identifier le montant des garanties à lui faire correspondre.

- Négociation avec les rehausseurs de crédit :

Le rehaussement de crédits dans une opération de titrisation consiste à fournir une protection aux investisseurs contre les pertes probables résultant de défaut de débiteur.

Une garantie peut être tenue aux yeux des agences de notation, ou trop coûteux pour le cédant ; c’est pourquoi les modes de garanties sont variés.

- La lettre de crédit

C’est la technique de garantie la plus ancienne et la plus connue où l’établissement cédant qui possède une bonne notation peut faire bénéficier le FCC de cette notation par cet engagement de caution en sa faveur.

- L’assurance

Ce mécanisme consiste à faire prendre en charge par une compagnie extérieure tout ou partie du risque de défaillance des débiteurs.

- Le surdimensionnement : (the over collatéralisation)

Cette technique est rarement utilisée en Tunisie étant donné qu’elle est la plus coûteuse. Le FCC émet un montant de titres inférieur au volume des créances détenues .Celle-ci génèrent donc un surplus de paiement qui couvre les éventuels défauts.

- La subordination

Ce type de garantie consiste à découper les parts émises en deux tranches : une ordinaire et une subordonné, pour couvrir les investisseurs contre le risque de remboursement anticipés .Cette forme de garantie est la forme la plus complexe.

Phase de validation

Certains aspects de la constitution et du fonctionnement du FCC sont obligatoirement contrôlés par les autorités publiques. Ces dernières doivent ainsi donner leurs agréments à la société de gestion sur laquelle repose une obligation d’information du CMF pendant le fonctionnement du fonds.

Par cet agrément, les autorités publiques s’assurent de la fiabilité de la société de gestion, et plus particulièrement, il apprécie tous les éléments du dossier en vue d’assurer la sécurité des opérations réalisées. Il tentera ainsi d’évaluer le dispositif financier qui va se mettre en place.

De plus, il va suivre l’évolution et le fonctionnement du fonds, toujours à travers l’action de la société de gestion.

Avantages et inconvénients de la titrisation

Avantages de la titrisation

La technique financière de la titrisation présente les intérêts suivants :

- Diversifier les sources de financement : la titrisation constitue une source alternative au financement bancaire ; elle permet à une entreprise de se financer par un recours direct au marché.

- Réduire les coûts de financement : dans la mesure où la décision d’investissement est fonction de la qualité des actifs cédés, une entreprise qui ne serait pas en bonne situation financière pourrait toutefois lever des fonds à des conditions satisfaisantes.

- Transférer totalement ou partiellement des risques liés aux actifs cédés aux investisseurs.

- Améliorer la présentation du bilan : le refinancement des actifs de réduire les besoins en fonds de roulement et plus largement les capitaux engagés comptabilisés au bilan.

- Faciliter le refinancement des institutions financières et des entreprises, et introduit de nouvelles sources de financement dont les unes et les autres tirent profit (la titrisation des crédits bancaires destinés au financement des LBO en est un bon exemple).

- Diminuer le taux d’intermédiation et contribue à réduire le niveau des taux d’intérêt, ce qui exerce à long terme un effet favorable sur la croissance économique.

- Prolonger et développe la révolution des produits dérivés. Les obligations ou les titres de créances émis par les véhicules de titrisation et adossés à des actifs sont en effet des instruments financiers dont la valeur dépend du prix de leurs sous-jacents (pour l’essentiel, des créances hypothécaires, des actifs bancaires ou des créances d’entreprises).

- La titrisation permet à des opérateurs et à des sous-jacents qui n’en profitaient pas jusqu’alors de bénéficier des avantages offerts par les produits dérivés.

- Fractionner et disséminer le risque de crédit de manière à ce qu’il puisse être pris en charge par des investisseurs individuels et institutionnels.

Inconvénients de titrisation

Les inconvénients d’une opération de titrisation sont en générale, faibles par rapport à ces avantages. Parmi ces inconvénients on peut citer :

- la réduction de la qualité des actifs des initiateurs : Cette réduction apparait lorsque l’entreprise initiatrice d’une opération de titrisation utilise les meilleurs actifs son bilan pour être titrisés, une fois l’opération est effectuée, la qualité totale des actifs de cette entreprise va baisser et par suite sa notation va baisser, ce qui pose problème au cas où elle aura besoin de souscrire un prêt.

- Les coûts engagés par une opération de titrisation : Comme on a vu, l’opération de titrisation est complexe et plusieurs acteurs entre en jeux, ce qui engendre des coûts élevés. Ainsi peuvent être facturés des frais de gestion, des frais juridiques, des frais de souscription, des frais de notation demandés par les agences, des frais d’administration du processus, etc. Cependant, tous ces coûts sont incorporés dans les titres nouvellement crées, ce qui engendre une sorte d’inflation sur le marché financier.

- La taille minimale des entreprises : Pour entamer une opération de titrisation il faut que les montants émis soient suffisamment importants pour bénéficier d’économies d’échelle et rentabiliser l’opération. De fait, les petites et moyennes entreprises sont automatiquement éliminées de ce marché.

La titrisation PDF

| La titrisation en PDF | Page de téléchargement |

Conclusion

La titrisation constitue un outil indispensable pour continuer à financer l’économie. On a entendu que la titrisation était l’origine de la crise des surprîmes, cependant ce n’est pas vrai car le responsable était la mauvaise qualité de portefeuilles mais pas la titrisation en elle-même.