Les effets de commerce sont des instruments financiers couramment utilisés dans les transactions commerciales pour faciliter les échanges de biens et de services. Ils englobent les lettres de change et les billets à ordre, et jouent un rôle essentiel dans le fonctionnement du commerce et des affaires.

Dans cet article, nous explorerons en détail les effets de commerce, en examinant leur calcul, leur comptabilisation et en fournissant des exemples concrets.

Création des effets de commerce

Les opérations d’achats et de ventes se traduisent souvent par la création d’effets de commerce. Ces effets facilitent la mobilisation des créances par les entreprises en cas de besoin financier ou pour améliorer leur trésorerie.

Ces effets se composent essentiellement de la lettre de change et du billet à ordre qui sont des reconnaissances de dette.

Les effets de commerce ne sont comptabilisés que lorsqu’il y a acceptation du tiré (débiteur, client).

Entre la date de l’opération d’achat et de vente à crédit, et la date de l’acceptation de l’effet ; On enregistre la dette ou la créance de la manière ordinaire c’est à dire:

Chez le client (l’acheteur)

Achats : Débité

Fournisseur : Crédité

Chez le Fournisseur (le vendeur)

Client : Débité

Ventes : Crédité

Après acceptation, on inscrit le montant de la dette chez le client dans le crédit du compte « fournisseur – effet à payer » (4415) du passif circulant, et on débite le compte « Fournisseur » pour le solder.

Dans la comptabilité du fournisseur, on enregistre dans le débit du compte « Client effet à recevoir » (3425) de l’actif circulant et on crédit le compte « Client » pour le solder.

Application : Création – enregistrement

- Le 02/01, le Fournisseur F vend à crédit des marchandises au client C pour un montant de 10 000 DH, TVA 20%.

- Le 05/01, Le client C accepte une lettre de change pour payer fin Février.

Enregistrement comptable :

Règlement des effets de commerce

Un effet de commerce peut être encaissé directement chez le client (Tiré) à l’échéance soit en espèces, soit par chèques (Cas 1).

L’effet de commerce peut être également encaissé par l’intermédiaire de la banque du tireur (Fournisseur) qui se chargera donc de l’encaissement auprès de la banque du tiré. On dit que l’effet est domicilié auprès de la banque du tiré (Cas 2).

Enregistrement comptable : Reprenons l’exemple précédent

Cas 1 : Encaissement direct auprès du tiré :

Cas 2 : Encaissement par l’intermédiaire de la banque :

Commission d’encaissement 16.5 dont 10% de TVA

– Remise de l’effet à la banque le 25/02

– Avis d’encaissement reçu le 10/03

Chez le tiré : même écriture que le cas 1. Le tiré (client) n’est pas concerné par les frais de banque.

Circulation des effets de commerce

L’endossement de l’effet à l’ordre d’un tiers

Dans ce cas l’effet est utilisé comme moyen de paiement en règlement d’une dette.

Exemple : Le 25-10, F endosse au profit de son fournisseur K en règlement de sa dette, un effet qu’il avait tiré sur le client C. Nominal : 10000DH.

L’escompte de l’effet

Lorsque le tireur ou le porteur de l’effet a besoin de liquidités immédiates (argent liquide); Il peut vendre (négocier), escompter l’effet auprès de sa banque avant l’échéance c’est à dire la date prévue pour l’encaissement de l’effet.

La banque dans ce cas remet une somme inférieur au montant de l’effet. Cette différence s’appelle AGIO, il est égal aux intérêts et diverses commissions bancaires.

En effet cette avance de fonds par la banque est comparable à un prêt d’argent et donc porteur d’intérêts.

Exemple :

Le 25/09, F présente pour escompte à sa banque un effet de 5 000 DH payable fin octobre. La banque lui remet le bordereau d’escompte, commissions 11 DH dont 10 % de TVA, intérêts 110 dont 10 % de TVA.

Comptabilisation :

Les intérêts sont comptabilisés en tant que charges financières et les commissions en tant que charges d’exploitation

REMARQUE :

Le Tiré n’est pas concerné par l’opération d’escompte. Le jour de l’échéance, il comptabilisera normalement règlement :

Renouvellement des effets de commerce

Il arrive parfois que le tiré (débiteur, client) ne peut honorer (payer) sa dette à l’échéance. Deux cas alors, peuvent se présenter :

CAS 1 : l’effet est toujours en possession du tireur. Dans cette situation en général, le tireur accorde un délai supplémentaire et on parle de prorogation d’échéance.

CAS 2 : l’effet n’est plus en possession du tireur. Dans cette situation en général, le tireur fait une avance de fonds (un prêt d’argent) au tiré pour pouvoir régler à l’échéance.

Exemple :

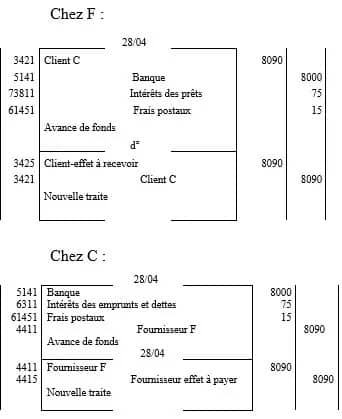

CAS 1: Le 27/04, le client C informe son Fournisseur F, qu’il ne peut pas payer à l’échéance du 30/04 l’effet de 8 000 et demande une prorogation.

F accepte et reporte l’échéance au 30/05 moyennant des intérêts de retard : 75 DH. Frais de poste 15 DH

Il tire ainsi le 30-4 un nouvel effet en remplacement du premier : nominal 8 090 DH.

ENREGISTREMENT :

Nous avons deux écritures à passer : L’annulation de l’effet et le Tirage de la nouvelle traite :

CAS 2: Le fournisseur n’est plus en possession de la traite parce que remise à l’encaissement ou endossée ou escomptée. Le tireur préfère alors de prêter l’argent en général au client.

Reprenons l’exemple précédent :

Le Fournisseur F avance au client le montant de 8 000 DH pour honorer la dette et tire un nouvel effet majoré des intérêts de retard et des Frais d’envoi (75 DH et 15 DH).

L’enregistrement se fait comme suit :

Remarque : Dans la pratique, on ne crédite pas les comptes de charges, mais on crédite les comptes de transferts de charges (7197, 7397, 7597).

Les effets impayés

On parle d’effet impayé, lorsque le tiré refuse de payer le montant de l’effet à l’échéance. Aussi quatre cas peuvent se présenter.

CAS 1 : L’effet est entre les mains du tireur qui le présente lui même pour encaissement.

CAS 2 : L’effet est remis à la banque pour encaissement

CAS 3 : L’effet a été négocié auprès de la banque

CAS 4 : L’effet a été endossé au profit d’un tiers.

Enregistrement comptable selon les différents cas

Chez le tiré : Aucune écriture à passer. La dette continue de figurer au crédit du compte « Fournisseur- effet à payer » en attendant la solution du litige.

Chez le tireur selon le :

CAS 1 : F présente à son client C à l’échéance un effet de 5000 DH. Le client refuse de payer, et F fait dresser un protêt (réclamation auprès du tribunal) Frais engagés : 150 DH réglés par chèque.

Dans ce cas, F annule l’effet et porte à la charge du client le montant de l’effet majoré des frais de protêt.

Cas 2 : L’effet a été remis pour encaissement. La banque dans ce cas retourne l’effet impayé. Les frais de banque s’élèvent à 15 DH.

Cas 3 : L’effet négocié est impayé à l’échéance. La banque réclame le montant de l’effet majoré des frais : 20 DH.

Cas 4 : L’effet a été endossé par F au profit de K. Ce dernier retourne l’effet impayé à F (insolvable)

Conclusion

Les effets de commerce jouent un rôle crucial dans les transactions commerciales en facilitant les paiements et les emprunts. Leur calcul et leur comptabilisation sont basés sur des formules simples, mais leur utilisation peut varier en fonction de la nature de la transaction et des acteurs impliqués. En comprenant les concepts fondamentaux des effets de commerce, les entreprises peuvent gérer plus efficacement leurs opérations financières et commerciales.