Le deuxième volet des opérations de réorganisation du passif est bien évidement les dettes durables de l’entreprise, mais contrairement aux capitaux propres, une seule opération de réorganisation des dettes est possible, qui s’appelle la défaisance.

Alors, en quoi consiste exactement la défaisance ?

Quel est son montage financier ?

Et quels sont les avantages et les inconvénients de la défaisance ?

Table de matières

L’origine et la définition de la défaisance

l’origine de l’opération

La défaisance est un concept financier né aux États-Unis en 1982 avant d’être acclimaté en Europe. Dans son acception d’origine, il consiste dans le transfert irrévocable d’une dette, avant son échéance, hors du bilan d’une entreprise à une structure ad hoc, dotée d’une personnalité juridique propre, appelée « société de cantonnement« .

Cette technique a par ailleurs, inspiré, à partir du début des années 1990, une nouvelle formule, pratiquée en France et à l’étranger, dérivée de la précédente, mais dont elle diffère cependant fortement, consistant en un transfert d’actifs compromis hors du périmètre de consolidation.

C’est ainsi qu’on peut distinguer entre 2 types de défaisance, économique de dettes (in substance défaisance), et celle de créances compromises (asset défaisance).

Définition et schéma du montage

La défaisance est une technique d’ingénierie financière qui répond à la même problématique de restructuration du bas du bilan, elle était une sortie de dettes long terme auquel était adjoint un actif financier correspondant.

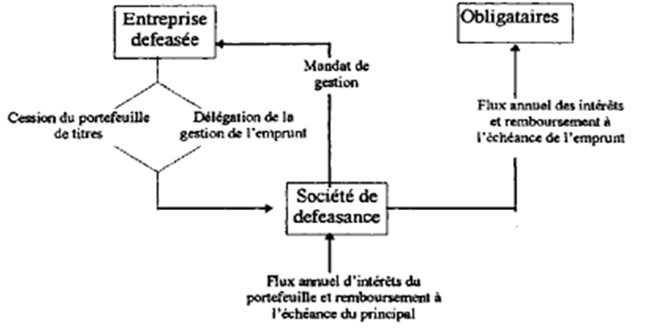

La défaisance est une opération qui permet à une entreprise de sortir une dette à long terme obligataire de son bilan (transfert comptable de la dette avec la conservation de l’obligation juridique). L’opération se déroule en deux étapes ; tout d’abord la société dispose ou va acheter sur le marché des titres obligataires engendrant des flux en intérêt et en capital équivalents au remboursement de la dette, puis transférera en même temps ses dettes et ces titres achetés à une structure tierce.

Le fonctionnement de la défaisance

L’aspect juridique de l’opération

- La défaisance passive aboutit à un transfert de la responsabilité du service de l’emprunt, c’est à dire d’un élément du passif, à une entité tierce (le service de la dette et non la dette elle-même)

- La défaisance n’a jamais pour effet de libérer le débiteur originel de sa dette.

- Les créanciers ne courent aucun risque puisqu’ils se voient adjoindre un débiteur Supplémentaire à leur contrepartie originelle.

L’aspect comptable de l’opération de la défaisance

Comptablement la société qui transfère le service de la dette :

Sort de son bilan pour le montant pour lequel ils figurent le jour de l’opération :

- d’une part les titres avec les provisions pour dépréciation et les intérêts courus

- d’autre part la dette comprenant le montant restant à rembourser, les intérêts courus non échus, la prime de remboursement et les frais d’émission.

Il est à noter que l’emprunt obligataire ne figure plus au passif du bilan, mais comme cet emprunt n’est pas remboursé par le seul montage de l’opération de défaisance, il subsiste sous la forme d’un engagement hors bilan.

Détermine le résultat de l’exercice pendant lequel à eu lieu l’opération en prenant en compte :

- d’une part la différence entre le montant des titres sortis et le montant de la dette et des éléments qui s’y rapportent

- d’autre part, les frais relatifs à l’opération de défaisance. Ainsi, l’effet de la défaisance sur le compte de résultat se traduit par un gain si la valeur du portefeuille constitué est inférieure à la valeur nominale de la dette et une perte sinon

Les objectifs de la défaisance

La défaisance est une technique financière (montage financier) permettant de sortir une dette du bilan à une société tierce cette opération permet a l’entreprise de :

- Atteindre un résultat équivalent à l’extinction d’une dette figurant au passif de son bilan par le transfert de titres à une entité juridique distincte qui sera chargée du service de la dette.

- La défaisance constitue alors comme un moyen relativement simple d’éliminer un engagement constituant un passif lourd pour l’entreprise. Elle répond donc à plusieurs objectifs, à savoir, éliminer une dette du bilan, assainir les comptes d’une société, sans pour autant rompre les engagements envers les créanciers, ni procéder au paiement direct de la dette.

- Cette opération de défaisance permet à la société qui la réalise d’améliorer son image bilantielle, en améliorant sensiblement le ratio d’endettement et l’autonomie financière.

Les avantages et les inconvénients du montage

Avantage de la défaisance

La défaisance présente de nombreux aspects positifs pour l’entreprise et notamment :

- L’amélioration de son image puisqu’elle élimine définitivement la question des moyens à mettre en œuvre pour régler son endettement.

- Le fait que le service de la dette ne soit plus confondu avec d’autres objectifs.

Cette méthode représente un véritable outil de gestion de la dette dans la mesure où il n’est pas toujours simple de rembourser par anticipation une dette obligataire. En effet, les modalités « classiques » de remboursement d’une dette présentent plusieurs contraintes :

- La clause de remboursement anticipé n’existe pas dans tous les cas. Lorsqu’elle existe, son coût dépend des termes du contrat et peut être significatif (plus de 3 %) (d’une pénalité financière au profit du prêteur.)

- La procédure du rachat de la dette sur le marché est longue et incertaine car les obligataires peuvent vouloir conserver leurs titres ;

- Le lancement d’une Offre Publique d’Echange contre des obligations à caractéristiques différentes, ou même des actions, entraîne une procédure longue, coûteuse et incertaine.

La défaisance se présente alors comme une procédure rapide, discrète (l’entreprise n’est pas tenue d’informer les créanciers)

Les inconvénients de la défaisance

Il faut noter que cette méthode présente deux inconvénients majeurs :

- Le gain suppose une hausse substantielle des taux d’intérêts qui compense largement le coût d’une telle opération. Ceci se contre dit dans la réalité du faite que le niveau du risque de l’emprunt de la société est supérieur a celui d’ordre Etatique. En conséquence si les taux d’intérêt ne subissent pas de modifications l’opération va se solder par une perte.

- La société peut se défaire d’une dette et la remplacer par une dette aux caractéristiques différentes.

Il apparaît que la défaisance n’est pas une méthode de couverture contre le risque de taux, mais une technique de désendettement rapide lorsque la société possède des disponibilités importante.

Etude de cas sur la défaisance

La société ‘ALPHA’ a émis un emprunt obligataire de 5000 euros au taux de 3% et qui a une durée résiduelle de 4 ans, la société dispose de liquidité aux taux de 6%; la société envisage de recourir à la défaisance pour améliorer son image bilantielle; frais liés à l’opération : 20 euros

- Bilan avant la défaisance :

| Actif | MT | Passif | MT |

| Actif immobilisé | 9500 | Capitaux propres | 11000 |

| Stocks | 2250 | Résultat nette | 2750 |

| Créance | 7250 | Dettes fin (5000+3750) | 8750 |

| Disponibilités | 5000 | Dettes d’exploitation | 1500 |

| Total | 24000 | Total | 24000 |

- Tableau d’amortissement :

| Année | Intérêt | Principal |

| 1 | 150 | – |

| 2 | 150 | – |

| 3 | 150 | – |

| 4 | 150 | 5000 |

- Le calcul de la valeur actuelle de l’emprunt :

Taux d’actualisation = taux de liquidité = 0.06

VE = (150*1.06-1) + (150*1.06-2) + (150*1.06-3) + (150*1.06-4) + (5000*1.06-4) = 4480

- Le gain immédiat :

GI= Emprunt-valeur actuelle de l’emprunt-les frais de l’opération

GI =5000-4480-20=500

- Le bilan après défaisance :

| Actif | MT | Passif | MT |

| Actif immobilisé | 9500 | Capitaux propres | 11000 |

| Stocks | 2250 | Résultat nette (2750+500) | 3250 |

| Créance | 7250 | Dettes fin (8750-5000) | 3750 |

| Disponibilités | 500 | Dettes d’exploitation | 1500 |

| Total | 24000 | Total | 24000 |

- Le calcul des ratios d’endettement et autonomie financière avant et après la défaisance :

Ratio de l’autonomie financière = (capitaux propres/capitaux permanant)*100

Ratio de l’endettement = (dettes total/total de passif)*100

| Avant l’opération | Après l’opération | |

| Autonomie financières | 61 | 79 |

| endettement | 43 | 22 |