Les flux de fonds sont analysés par le tableau de financement du PCG de 1982 est celui qui est le plus largement utilisé.

Table de matières

Objectifs et logique générale du tableau de financement du PCG

Le tableau de financement du PCG français est un tableau explicatif de la variation du FRNG.

Il vise à mettre en évidence, à partir de deux bilans fonctionnels successifs, l’origine des ressources dont l’entreprise a disposé durant l’exercice, et leur emploi.

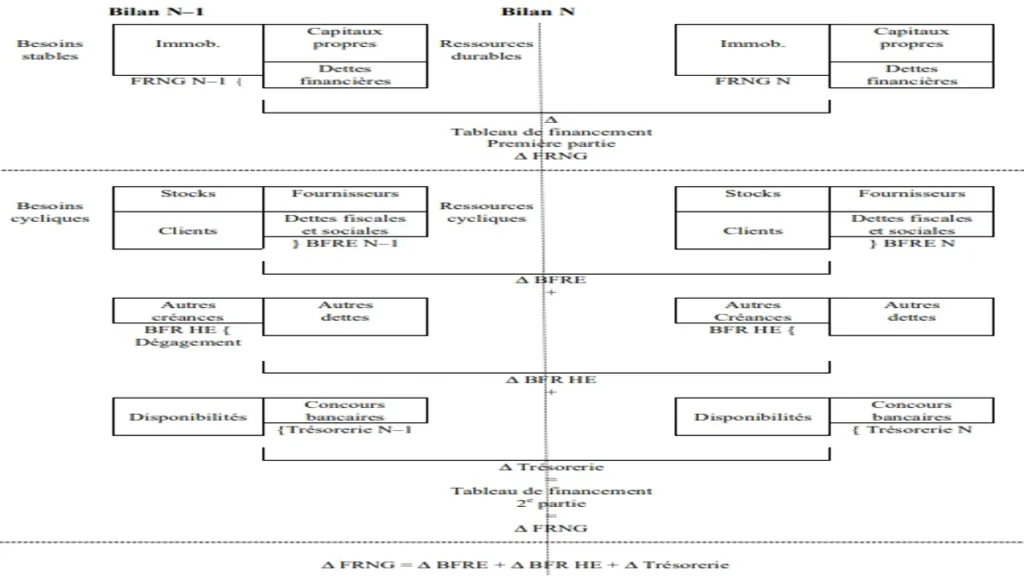

Le PCG considère qu’il est « établi de façon à permettre l’analyse des mouvements comptables affectant le patrimoine de l’entreprise ». Il permet donc de mettre en évidence les investissements réalisés et les remboursements de dettes financières, selon la logique générale présentée dans le schéma suivant.

Structure du tableau de financement du PCG

Le tableau de financement du PCG vise à expliquer la variation du FRNG (première partie) et l’utilisation qui en est faite (BFRE, BFRHE) pour arriver à la variation de trésorerie (deuxième partie).

Il est donc basé sur l’équation fondamentale du bilan fonctionnel :

FRNG = BFR + TRÉSORERIE

soit

TRÉSORERIE = FRNG – BFR

Cette logique analyse bien la structure bilancielle mais peu ou pas la formation du résultat de l’entreprise. La trésorerie n’a ici qu’un rôle de résultante : Trésorerie = FRNG – BFR.

Modèle du tableau de financement du PCG

Le tableau de financement du PCG est composé des deux parties :

Tableau de financement du PCG (I)

| Emploi | Exercice N | Ressources | Exercice N |

| Distributions mises en paiement Acquisitions d’éléments de l’actif immobilisé : • Immobilisations incorporelles • Immobilisations corporelles • Immobilisations financières Charges à répartir sur plusieurs exercices (a) Réduction des capitaux propres Remboursements de dettes financières (b) | Capacité d’autofinancement de l’exercice Cessions d’immobilisations : • incorporelles • corporelles Cessions ou réductions d’immobilisations financières Augmentation des capitaux propres : • Augmentation de capital ou apports • Augmentation des autres capitaux propres Augmentation des dettes financières (b) (c) | ||

| Total des emplois Variation du FRNG (ressource nette) | X | Total des ressources Variation du FRNG (emploi net) | X |

(a) Montant brut transféré au cours de l’exercice.

(b) Sauf concours bancaires courants et soldes créditeurs de banques.

(c) Hors primes de remboursement des obligations.

Tableau de financement du PCG (II)

| Variation du fonds de roulement net global | Exercice (N) | ||

| Besoins 1 | Dégagements 2 | Soldes 2 – 1 | |

| Variation « Exploitation » : Variation des actifs d’exploitation : • Stocks et en-cours • Avances et acomptes versés sur commandes • Créances clients et autres créances d’exploitation (b) Variation des dettes d’exploitation : • Avances et acomptes reçus sur commandes • Dettes fournisseurs et autres dettes d’exploitation (b) | |||

| Totaux | X | Y | |

| A. Variation nette exploitation (c) | Y – X | ||

| Variation « Hors exploitation » : | |||

| Variation des autres débiteurs (a) (d) | |||

| Variation des autres créditeurs (b) | |||

| Totaux | X | Y | |

| B. Variation nette hors exploitation (c) | Y – X | ||

| Variation « Trésorerie » : | |||

| Variation des disponibilités | |||

| Variation des CBC et soldes créditeurs de banques | |||

| Totaux | X | Y | |

| C. Variation nette « Trésorerie » (c) | Y – X | ||

| Variation du fonds de roulement net global : (Total A + B + C) : emploi net ou ressource nette | A + B + C |

(a) Y compris charges constatées d’avance selon leur affectation à l’exploitation ou non.

(b) Y compris produits constatés d’avance selon leur affectation à l’exploitation ou non.

(c) Les montants sont assortis du signe (+) lorsque les dégagements l’emportent sur les besoins et du signe (–) dans le cas contraire.

(d) Y compris valeurs mobilières de placement (sauf indication contraire).

élaboration du tableau de financement du PCG

Trois règles sont particulièrement importantes.

Tout d’abord, le tableau de financement du PCG analyse la variation du patrimoine encaissable et décaissable : ainsi, les charges et produits calculés et plus généralement les opérations sans incidence sur la trésorerie ne sont pas prises en compte (incorporation de réserves au capital, par exemple).

Ensuite, il s’agit bien d’étudier l’évolution de la structure financière et l’ensemble des travaux réalisés porte sur la comparaison entre le bilan de clôture et le bilan d’ouverture.

Enfin, toutes les sommes provenant de l’actif des bilans doivent être exprimées en valeurs brutes afin de bien mettre en évidence le montant des emplois que l’entreprise doit financer.

Nous allons expliquer les modes de calcul des variations des différents postes.

Première partie du tableau : variation du FRNG

La variation du fonds de roulement net global résulte de la différence entre la variation des emplois et la variation des ressources.

a. Capacité d’autofinancement

La capacité d’autofinancement correspond à la partie du résultat encaissable-décaissable. Le détail de son calcul a été fourni ici.

b. Cessions et réductions d’immobilisations

Pour la plupart des entreprises, les cessions d’immobilisations ont un caractère exceptionnel ; ceci explique pourquoi, bien qu’encaissable, elles ont été éliminées de la CAF afin d’obtenir la trésorerie générée par l’activité courante. Ensuite, le tableau de financement du PCG les prend en compte mais sur une ligne bien à part. La démarche est alors la suivante :

- trouver le montant global des cessions dans les produits exceptionnels du compte de résultat, sur la ligne PCEA ;

- imputer ce montant dans l’une des trois catégories : incorporelles, corporelles ou financières.

Cette imputation sera faite à partir de la colonne diminution du tableau des immobilisations et en supposant qu’une seule catégorie d’actifs a été cédée ; si ce n’est pas le cas, le texte du sujet devra nous indiquer comment répartir le prix de cession.

La réduction des immobilisations financières est constituée du remboursement des prêts et des autres immobilisations financières (dépôt de garantie, par exemple) dont l’entreprise a pu bénéficier au cours de l’exercice (et dont l’enregistrement ne recourt pas au compte 775).

On trouve ce montant dans le tableau des immobilisations, dans la colonne diminution.

Attention ! Pour les autres immobilisations, ce tableau ne convient absolument pas puisqu’il indique la valeur d’origine (et non le prix de cession) des biens cédés.

c. Variation du capital social

Elle est calculée à partir de :

- l’augmentation du capital social et de la prime d’émission ;

- diminuée de la part correspondant à une incorporation de réserves ;

- corrigée de la variation du capital souscrit non appelé (CSNA).

d. Nouvelles subventions d’investissement

Les ressources nouvelles sont les subventions d’investissement reçues pendant l’exercice. Elles doivent être inscrites sur la ligne augmentation des autres capitaux propres. Comptablement, elles sont reprises d’année en année par un compte 777 (produits exceptionnels).

Le compte subventions d’investissement 13 augmente donc des subventions nouvelles à inscrire en ressources dans le tableau de financement du PCG et diminue des quotes-parts de subventions d’investissement virées au compte de résultat.

Dans la présentation au bilan, les comptes 13 et 139 sont compensés. Il est donc indispensable d’analyser la variation des subventions car une baisse apparente des subventions inscrites au bilan pourrait cacher une nouvelle subvention inférieure aux reprises de l’exercice.

e. Variation des dettes financières

La variation des dettes financières doit faire l’objet d’une analyse (voire plus loin) servant à identifier :

- les emprunts nouveaux qui sont une ressource ;

- les remboursements d’emprunts qui constituent un emploi.

L’une des deux informations est toujours donnée dans les sujets. Il suffit alors de déduire l’autre information selon une procédure que nous présenterons plus loin.

➠ Soustraction des intérêts courus

Les intérêts courus (comptes 1688) qui sont compris dans les dettes financières sont à retrancher. Ils seront inscrits dans le besoin en fonds de roulement hors exploitation (2e partie du tableau de financement du PCG).

➠ Retraitement des écarts de conversion

Les emprunts libellés en devises peuvent faire l’objet d’une perte ou d’un gain de change potentiel et donc d’une écriture d’écart de conversion actif ou passif.

L’écriture d’écart de conversion est éliminée afin de retrouver le compte emprunt à son stade initial (soustraction des écarts actif et addition des écarts passif).

➠ Découverts bancaires

Les découverts bancaires compris dans les emprunts et dettes auprès des établissements de crédit sont à éliminer des dettes financières. Ils seront traités avec la trésorerie dans la deuxième partie du tableau de financement.

➠ Emprunts obligataires

Dans le cas d’un emprunt obligataire nouveau, seul le montant net de prime de remboursement sera considéré comme ressource.

f. Distribution de dividendes

Affectation du résultat de N–1

Le résultat de N–1 est soit affecté en réserves en N, soit distribué sous forme de dividendes.

L’affectation en réserves ne modifie pas le patrimoine de l’entreprise par contre, la distribution de dividendes crée un emploi dans le tableau de financement du PCG.

g. Variation des immobilisations brutes

Le plus souvent, on utilise le tableau des immobilisations, qui donne la valeur brute des éléments acquis.

Il faut soustraire les éventuelles diminutions d’avances et acomptes ainsi que celles des en-cours.

h. Charges à répartir transférées pendant l’exercice

Les charges à répartir sont des charges importantes dont le montant est étalé sur plusieurs exercices. Elles sont enregistrées en charges puis à l’actif du bilan, en charges à répartir, par l’intermédiaire du compte transfert de charges. Depuis le décret CRC 2004-06 du 23 novembre 2004, seuls les frais d’émission des emprunts peuvent être inscrits en charges à répartir.

Les charges à répartir sont traitées dans le tableau de financement du PCG de la même manière que les immobilisations. Ces charges à répartir sont présentées en net à l’actif du bilan mais nous devons en rapporter l’augmentation en valeur brute dans le tableau de financement.

i. Retraitement du crédit-bail

Le retraitement du crédit-bail doit être pratiqué uniquement si le texte du sujet l’exige.

L’exercice d’acquisition : l’immobilisation est inscrite en acquisition d’immobilisations avec pour contrepartie un emprunt de même montant en augmentation des dettes financières.

Le loyer est éclaté en dotation aux amortissements pour le montant qui aurait été pratiqué si l’on avait été juridiquement propriétaire et en intérêts pour la différence.

La capacité d’autofinancement est alors majorée de la dotation aux amortissements. L’emprunt fictif est diminué du même montant.

Seconde partie : Utilisation de la variation du fonds de roulement

La seconde partie du tableau de financement du PCG vise à expliquer l’utilisation de la variation du FRNG. Elle présente ainsi la variation de chacun des postes de l’actif circulant et des dettes circulantes. Ces variations sont analysées à partir des montants bruts des bilans d’ouverture et de clôture, selon la logique suivante :

| Besoins de financement | Dégagements de financement |

| • Augmentation des postes de l’actif • Diminution des postes du passif | • Diminution des postes de l’actif • Augmentation des postes du passif |

Un solde est calculé pour chaque rubrique de la façon suivante :

Solde = Dégagements – Besoins

Ce calcul est donc inverse à celui habituellement effectué pour le calcul du BFR et de la trésorerie nette. Pour cette raison, un besoin en fonds de roulement sera affecté du signe « – ».

a. Les postes d’exploitation

➠ Variation des actifs d’exploitation

Elle concerne les postes suivants :

- Stocks et en-cours.

- Avances et acomptes versés sur commandes.

- Créances clients, comptes rattachés et autres créances d’exploitation (y compris les charges constatées d’avance). Les créances clients sont retraitées en ajoutant les effets escomptés non échus et en annulant l’effet des écarts de conversion (+ ECA, – ECP).

➠ Variation des dettes d’exploitation

Elle concerne les postes suivants :

- Avances et acomptes reçus sur commandes.

- Dettes fournisseurs, comptes rattachés et autres dettes d’exploitation (y compris les produits constatés d’avance). Les dettes fournisseurs sont retraitées des écarts de conversion les concernant (– ECA, + ECP).

b. La rubrique hors exploitation

➠ Autres débiteurs

Elle concerne les postes suivants (retraités des éventuels écarts de conversion) :

- Créances hors exploitation (créances IS, créances sur cession).

- Intérêts courus sur prêts.

- VMP (si non cessibles à tout moment sans risque de perte).

➠ Autres créditeurs

Elle concerne les postes suivants (retraités des éventuels écarts de conversion) :

- Fournisseurs d’immobilisations.

- Intérêts courus sur emprunts.

- Dettes diverses hors exploitation (467, 455, etc.).

c. La rubrique trésorerie

➠ Disponibilités

- VMP si elles sont cessibles à tout moment et sans risque de perte.

- Banques (retraitées des intérêts courus) et caisse.

➠ Concours bancaires courants + EENE

Les effets escomptés sont un moyen de financement à court terme pour l’entreprise. La partie non échue des effets escomptés minore les créances clients et donc le besoin en fonds de roulement d’exploitation. Le retraitement consiste à ajouter le montant des effets escomptés aux comptes clients, la contrepartie étant une augmentation des concours bancaires courants.

Analyse du tableau de financement du PCG

Le tableau de financement du PCG permettent une analyse dynamique de la situation financière de l’entreprise tant en termes de liquidité, que de solvabilité ou de structure financière. Un certain nombre de critiques leurs sont cependant adressées… qui sont à l’origine de la construction des tableaux de flux de trésorerie étudiés dans la deuxième partie de cette série.

Utilisation du tableau de financement du PCG

L’interprétation des différents éléments du tableau se fonde sur le respect de l’équilibre « fonds de roulement, besoin en fonds de roulement, trésorerie ». Un accroissement de la trésorerie représente une évolution favorable et inversement.

Le but de l’analyse est d’identifier les causes qui sont à l’origine de l’évolution de la couverture du BFR d’exploitation par le FDR fonctionnel. Bien entendu, pour que l’analyse soit significative, il faut pouvoir disposer d’un historique minimum (3 ans) et replacer l’entreprise dans son contexte stratégique.

a. Interprétation de la variation du FRNG

- Analyse de la politique d’investissement et de croissance de l’entreprise

L’analyse de la rubrique « cession d’éléments de l’actif immobilisé » permet d’appréhender les opérations de désinvestissement, souvent synonymes de recentrage stratégique.

Par ailleurs, la variation des emplois stables permet d’évaluer le type de stratégie de croissance de l’entreprise : si les immobilisations corporelles augmentent davantage que les immobilisations financières, l’entreprise est en phase de croissance interne ; si les variations des immobilisations financières sont supérieures, il est probable que l’entreprise adopte un mode de croissance externe.

- Analyse de la politique de financement de l’entreprise

| Origine des ressources | |

| Interne | CAF Cessions ou réductions de l’actif immobilisé |

| Externe | Augmentation des capitaux propres Augmentation des dettes financières |

| Nature des ressources | |

| Propres CAF | Cessions ou réductions de l’actif immobilisé. Augmentation des capitaux propres |

| Endettement | Augmentation des dettes financières |

De manière générale, il est possible d’analyser la structure du financement de l’entreprise. Les ressources durables peuvent être ventilées selon leur origine ou leur nature. Des ressources internes importantes montrent la capacité bénéficiaire de l’entreprise. Elles augmentent l’autonomie de l’entreprise.

Des ressources propres importantes augmentent l’autonomie de l’entreprise.

Par ailleurs, il convient d’analyser l’évolution de la couverture des investissements stables à partir d’un certain nombre de ratios. Pour cela, on peut définir « un solde de flux sur financements propres » et « un solde de flux sur endettement stable » :

Solde de flux sur financements propres = CAF + Augmentation de capital + Subventions d’investissement + – Dividendes

Solde de flux sur endettement stable = Accroissement des dettes stables – Remboursements

En rapportant directement ces financements aux investissements, il est possible d’apprécier l’évolution de la couverture des emplois stables par les ressources stables. Par exemple, on pourra calculer :

- (Solde de flux sur financements propres + Solde de flux sur endettement stable) / Investissement

- (Solde de flux sur financements propres + Solde de flux sur endettement stable) / (Investissement + Variation du BFR exploitation).

Pour que le financement de l’entreprise soit équilibré, ces ratios doivent normalement être supérieurs à 1.

Attention, ces ratios peuvent connaître des fluctuations très importantes si la politique d’investissement de l’entreprise n’est pas continue dans le temps. C’est notamment le cas dans la plupart des PME.

Enfin, il est important d’estimer la capacité de remboursement des dettes stables en se fondant sur la CAF. Des ratios mettant en jeu les dettes et la CAF peuvent être calculés, par exemple : « Dettes financières stables / CAF ».

Ce ratio permet d’évaluer le nombre d’années nécessaires au remboursement des dettes stables en supposant que l’on affecte la CAF à ce remboursement.

Les analystes financiers estiment que ce ratio doit être inférieur à 3 ou 4 ans sur le long terme. Cependant, cette norme apparaît relativement arbitraire et devrait être adaptée en fonction notamment de la nature plus ou moins capitalistique de l’activité de l’entreprise.

b. Interprétation de la variation du BFR

L’analyse de la variation du BFR du tableau de financement du PCG se rapproche grandement de celle du bilan fonctionnel. De la même manière, elle peut être accompagnée de ratios de rotation des principales composantes (stocks, clients et fournisseurs) pour identifier les rubriques qui sont responsables de l’évolution du BFR d’exploitation.

Rappelons brièvement que le BFR est généré par l’exploitation en raison du décalage dans le temps des encaissements et décaissements.

De manière concrète, dans 80 % des cas, la variation du BFR est positive. Des questions doivent être posées sur les stocks : est-ce le chiffre d’affaires qui a augmenté entraînant une augmentation des stocks ou simplement d’une mévente ayant occasionné un sur stockage ?

Par ailleurs, les dettes fournisseurs peuvent être scrutées : imaginons une société qui a un problème d’activité, va-t-elle cesser de payer ses fournisseurs. Un autre élément à analyser est la variation des dettes sociales, si elles sont supérieures à l’accroissement des frais de personnel, c’est un signe de défaillance financière.

c. Interprétation de la variation de la trésorerie

Une fois les trois parties du tableau de financement établies, il est possible d’interpréter la variation de la trésorerie en expliquant comment elle s’est formée. Une variation de la trésorerie positive peut s’expliquer par un excédent des capacités d’autofinancement, une diminution des éléments du BFR, une augmentation de capital, une augmentation des dettes fixes.

Ces facteurs ne sont pas exclusifs les uns des autres. Une variation négative de la trésorerie résulte en revanche d’une CAF insuffisante, d’une forte augmentation du BFR, d’une diminution des dettes financières à long terme ou d’investissements mal financés.

Par ailleurs, la nature des concours bancaires qui permettent de faire face à une insuffisance de trésorerie constitue un indicateur de défaillance et un risque important de découvert non autorisé. Il est préférable pour l’entreprise de se baser sur des financements gagés par les actifs d’exploitation (financement de l’encours client et du stock) car leur renouvellement est presque certain.

Intérêt et limites des tableaux de financement du PCG

a. Intérêt global du tableau de financement du PCG

La structure du tableaux de financement du PCG est intéressante. En effet, la construction des tableaux de financement repose sur une approche fonctionnelle qui permet de mieux appréhender les équilibres structurels que l’approche financière (en termes d’exigibilité/liquidité).

Par ailleurs, la CAF est présentée dans ces tableaux à partir du calcul soustractif. Cela permet de montrer que le revenu généré par l’activité industrielle et commerciale se réduit peu à peu en une CAF. Enfin, l’analyse de l’équilibre « BFR/ FR/Trésorerie » traduit l’aptitude de l’entreprise à maîtriser sa gestion.

La mise en œuvre des tableaux de financement par les entreprises participe de leur intérêt intrinsèque. Ainsi, le tableau de financement regroupe toutes les informations nécessaires en matière de prévision (résultats prévisionnels, investissements en immobilisations et en BFR prévisionnels, ressources prévisionnelles à mettre en œuvre). Il peut donc servir de base à l’établissement du plan de financement.

En outre, il convient de noter que l’utilisation quasi exclusive du modèle PCG par les entreprises permet des comparaisons harmonieuses.

b. Limites du tableau de financement du PCG

La définition des éléments des tableaux de financement fait l’objet de nombreuses critiques. Par exemple, la notion de CAF est ambiguë. Il convient de bien se rappeler qu’elle ne constitue qu’un flux de trésorerie potentielle et non opérationnelle.

Par ailleurs, la CAF dépend des règles comptables d’évaluation (notamment pour les stocks) et ne constitue pas un flux homogène. De même, la notion de fonds de roulement fonctionnel du tableau de financement connaît certaines limites. Il est difficile de séparer les éléments stables (FR) des éléments cycliques (BFR). Une partie du BFR comme par exemple les coûts fixes peut avoir un caractère permanent.

La logique de l’analyse de tableaux de financement du PCG est également remise en cause. Ce type de tableaux suit avant tout une logique comptable qui s’appuie sur la classification temporelle : les emplois longs sont financés par des ressources longues. Il n’y a pas d’optique financière et aucune priorité ne s’impose à l’entreprise.

En outre, le tableau de financement privilégie l’étude de la variation du fonds de roulement net global à l’étude de la variation de la trésorerie.

Le tableau de financement du PCG français PDF

| Le tableau de financement du PCG français en PDF | Page de téléchargement |