Les échanges entre centres de profit ou d’investissement d’une même entité doivent, dans la logique de cette organisation, être réglés par l’intermédiaire d’un prix. Plusieurs méthodes existent pour fixer ces prix dits prix de cession internes.

Table de matières

Notion de prix de cession interne

Définition de prix de cession interne

Le prix de cession interne permet la valorisation des transferts entre unités productives. Il est alors possible d’établir un compte de résultat où les produits sont constitués par le chiffre d’affaires extérieur (avec les clients finals) et le chiffre d’affaires interne (avec les centres acheteurs de l’entreprise).

Ce compte de résultat peut être établi dans le cas où le centre «vendeur» n’a pas accès au marché final : la définition du prix reconstruit à l’intérieur de l’entreprise des « microentités » dont la direction souhaite qu’elles soient gérées comme des entités autonomes.

Or, la performance d’un centre est influencée par l’existence des cessions internes puisque ce qui est un coût pour le centre acheteur est une recette pour le centre vendeur.

Lire Aussi: La structure divisionnelle

La fixation des prix de cession interne doit donc permettre :

- une juste mesure des performances des centres concernés,

- une convergence des intérêts entre la division et l’entreprise,

- un respect de l’autonomie déléguée aux centres de responsabilité.

Prix de cession interne et résultat global

Un prix de cession interne est défini soit par rapport au coût, soit par rapport au marché mais, quel que soit son niveau, il est neutre sur le résultat global de l’entreprise. Sa définition n’influence que le niveau des résultats partiels de chaque centre.

Exemple d’application 1

Lire Aussi: Comment calculer la marge sur coûts fixes : Guide pratique

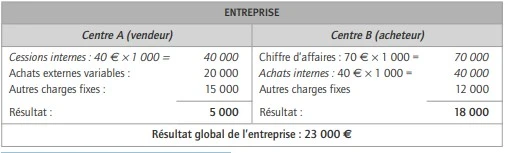

Soient les liens suivants entre centres de responsabilité (par simplification, le centre vendeur n’a pas d’accès possible à un marché final) : cession de la totalité de la production du centre A au centre B,

soit 1 000 unités.

Premier cas : Prix de cession égal à 40 €

Deuxième cas : Prix de cession égal à 50 €

Lire Aussi: Private equity : une stratégie de croissance

Il est possible de constater que, dans les deux cas, le résultat de l’entreprise est identique, seule la localisation partielle des performances des centres est déplacée

Prix de cession et valorisation des stocks

Dans le cas de cessions internes valorisées à un coût conventionnel, une distorsion est introduite dans la valeur des stocks de fin de période.

Très souvent, le coût conventionnel est constitué par le coût de revient du produit auquel est ajoutée une marge qui doit permettre de rémunérer le service offert par le centre vendeur.

Son utilisation introduit, dans le coût des produits cédés, une part de résultat. Ce résultat est fictif puisqu’il ne peut y avoir de résultats réels au sein d’une entreprise que lorsque la vente se dénoue par une confrontation avec le marché.

Lorsque les biens cédés sont intégrés en totalité dans les fabrications de la division acheteuse et vendus, l’apparition de bénéfices fictifs n’entraîne pas de conséquence sur le résultat de l’entreprise.

Exemple d’application 2

L’établissement A cède 1 000 produits au prix conventionnel de 120 € l’un à l’établissement B. Le coût de revient d’un produit est de 110 €. Ces produits ont été inclus dans les fabrications de la division B.

Hypothèse 1 : Toutes les fabrications de B ont été vendues.

Division A : elle dégage un bénéfice fictif sur la cession qui s’élève à :

1000 produits (120 € − 110 €) = 10 000 €

Division B : le coût de revient des produits finis de B est majoré de 10 000 €, et pour un prix de vente inchangé, le bénéfice de la division B est diminué de la même somme.

Pour l’entreprise : l’opération est neutre, ce qui est gagné par un établissement est perdu par l’autre.

La difficulté survient lorsque toutes les fabrications de la division acheteuse et incluant des cessions internes ne sont pas vendues. Il subsiste dans les stocks de fin de période une partie du bénéfice fictif qu’il faut régulariser en fin d’exercice, de telle sorte que les stocks présentent une évaluation en coûts réels.

Exemple d’application 2 (suite)

Hypothèse 2 : les 1 000 produits reçus de la division A ont été partagés en deux lots :

- 200 sont encore en stock de matières premières, 800 ont été intégrés aux fabrications de la division B ;

- parmi les 800 produits finis, 700 ont été vendus en dégageant un bénéfice de 20 € par produit.

Le bénéfice fictif de 10 000 € dégagé par la division A se retrouve au sein de la division B par :

- une minoration du résultat sur les 700 produits vendus égale à : 10 € × 700, soit 7 000 € ;

- une surévaluation des stocks :

– de produits finis : 100 produits × 10 € = 1 000 €

– de matières premières : 200 produits × 10 € = 2 000 €

Il faut donc dans le cas de cessions internes valorisées à un coût conventionnel retraiter les stocks lors de la consolidation des résultats.

L’impact comptable des prix de cession ayant été analysé, il faut maintenant nous interroger sur leur mode de fixation. Il existe deux grandes familles de méthodes de fixation des prix : une fondée sur les coûts, l’autre sur les prix. Après leur étude, nous envisagerons les conditions théoriques de leur utilisation.

Les objectifs d’un système de prix de cession internes

Les objectifs assignables à un système de PCI découlent directement de la logique de décentralisation. Il s’agit de pouvoir :

- déléguer la prise de décision, c’est-à-dire laisser les mains libres (dans la mesure du possible) aux responsables des entités ;

- tout en préservant l’intérêt économique global de l’entreprise ;

- et, en contrepartie de la délégation, mesurer la performance des centres de responsabilité.

À travers ces objectifs « directs », une intention se dessine, qui est la gestion des comportements. Selon que je valoriserai les cessions d’une manière ou d’une autre, j’exercerai des influences différentes sur les entités de l’entreprise.

Le choix d’un système de PCI est donc partagé entre deux exigences.

La première relève d’un souci de convergence des buts : inciter les entités à être autonomes et à agir en même temps dans le sens des intérêts de l’entreprise. Cela paraît simple de prime abord. En réalité, il advient que les intérêts immédiats d’une unité aillent à l’encontre de ceux de la firme.

La seconde exigence se réfère à l’équité. Un système de PCI qui établit des rentes de situation au détriment de certaines divisions n’est pas équitable, et doit être remis à plat.

Qualités d’un système de prix de cession internes

- assurer la cohérence entre les objectifs de la société ou du groupe et les objectifs de chaque centre de responsabilité ;

- respecter l’autonomie des centres de responsabilité ;

- définir les prix de cession et des règles de fonctionnement équitables, c’est-à-dire qui ne créent pas de rentes de situation dont bénéficieraient des centres de responsabilité au détriment d’autres centres ;

- permettre une juste évaluation des performances des centres de responsabilité ;

- assurer la simplicité et la rapidité des calculs de coûts pour le pilotage des centres de responsabilité.

Détermination des prix de cession internes

Les modalités de fixation de prix de cession interne font référence aux coûts ou au marché.

L’approche par les coûts

La référence aux coûts est essentiellement applicable :

- quand le centre vendeur est un centre de coût ;

- quand le marché du produit ou du service n’existe pas en raison de son caractère spécifique.

Nous examinerons successivement :

- le coût réel,

- le coût standard complet,

- Le coût standard majoré d’un forfait

- Le coût marginal

- le coût d’opportunité.

Référence au coût complet réel

L’utilisation de coûts réels pour valoriser les prestations entre centres, bien qu’il puisse apparaître simple et « naturel », n’est pas à retenir car il ne permet pas la localisation des responsabilités.

En effet, le coût réel transfère l’efficience ou l’inefficience du centre vendeur vers celui qui reçoit la prestation

Le coût complet réel est rarement retenu comme prix de cession interne. En effet, il est :

- connu a posteriori : il faut laisser le temps au centre vendeur de le calculer, et contraint donc le centre acheteur à commander sans connaître à l’avance le prix ;

- en contradiction avec la volonté de rendre autonomes et responsables les acteurs de l’entreprise : il transfère l’efficience (ou inefficience) du centre vendeur vers le centre acheteur, sans que ce dernier soit responsable.

Le coût standard complet pour l’activité normale

Il est connu à l’avance et permet une localisation des performances puisque le calcul par rapport à l’activité normale lui confère sa stabilité.

Le centre vendeur est jugé par des écarts entre les données réelles et les données standards, en quantité et en valeur.

Le centre acheteur n’est jugé que sur les volumes achetés.

Cependant, cette méthode présente des inconvénients si un marché existe et que le centre acheteur a la liberté de s’approvisionner ailleurs.

Exemple applicatif 3

Inconvénient pour le centre vendeur

Un centre vendeur vend l’ensemble de sa production en interne au coût standard de 50.

Centre vendeur Hypothèse 1 1 000 Hypothèse 2 2 000 Hypothèse 3 500 Charges fixes 30 000 30 000 30 000 Charges variables 20 000 40 000 10 000 Total charges 50 000 70 000 40 000 Ventes internes 50 000 100 000 25 000 Résultat 0 30 000 – 15 000 unitaire 0 15 30

La performance du centre vendeur est influencée par le volume acheté par le centre client sans qu’il n’en soit responsable : une réduction des approvisionnements génère pour le centre vendeur un mali de sous-activité sur l’imputation de ses charges de structure, et inversement dans le cas d’une augmentation.

Inconvénient pour l’entreprise dans son ensemble

Le centre vendeur a une capacité résiduelle de 500 unités. Il est informé que le centre acheteur pourrait vendre 500 unités supplémentaires au prix de 45 €, mais que ce dernier refuse.

Centre vendeur 2 000 2 500 Charges fixes 30 000 30 000 Charges variables 40 000 50 000 Total charges 70 000 80 000 Ventes internes 100 000 125 000 Résultat 30 000 45 000 Centre acheteur 2 000 2 500 Charges fixes 75 000 125 000 Charges variables 25 000 31 250 Total charges 200 000 231 250 Ventes internes 250 000 272 500 Résultat 50 000 41 250 Centre vendeur Hypothèse 1 1 000 Hypothèse 2 2 000 Résultat 80 000 86 250

Le centre acheteur considère le prix de cession interne comme un coût d’achat variable d’équation : PCI × Q. Cette perception peut conduire à des choix économiques erronés au niveau de l’intérêt général car le centre acheteur n’a plus conscience de l’impact de ses décisions sur le niveau d’activité du centre vendeur.

Par ailleurs, le coût standard peut rendre la transaction non attractive pour le centre acheteur alors qu’elle le serait en coût complet dans le cas de suractivité du centre vendeur.

Le coût standard majoré d’un forfait

Pour éviter les inconvénients des méthodes précédentes, il est possible de retenir le coût standard majoré d’un forfait.

En principe, ce forfait représente la couverture des charges fixes budgétées et impose au centre acheteur d’acquérir au moins les quantités budgétées.

Si le centre acheteur commande moins que prévu, le centre vendeur ne supportera pas le coût de la sous-activité grâce à la perception de la contribution préétablie d’absorption des charges fixes.

S’il commande plus que prévu, les quantités supérieures à celles budgétées sont facturées au coût variable et le centre vendeur bénéficie d’une meilleure imputation de ses charges fixes.

Une marge bénéficiaire correspondant à la moyenne du secteur peut également être intégrée.

Le coût marginal

Selon la théorie micro-économique, le coût marginal permet la maximisation du résultat de l’entreprise.

Cependant, s’il permet de tendre vers l’intérêt général, il sera souvent en contradiction avec l’intérêt du centre vendeur. En effet, si ce dernier est un centre de profit, il préférera un prix de marché ou un coût variable majoré d’une redevance.

Par ailleurs, des difficultés pratiques de calcul peuvent exister.

Le coût d’opportunité

Ne prendre en compte que les coûts « positifs » revient à considérer que l’entité dispose de capacités non utilisées, qu’elles ne pouvaient être affectées à aucune autre activité, et qu’il serait possible de s’en séparer si la prestation interne n’a pas lieu et qu’aucun autre client profitable n’est envisageable.

Dans les faits, très souvent, la prestation interne oblige à renoncer à une recette : dans cette perspective, le vrai coût est la perte de recette, c’est-à-dire le manque à gagner, donc le coût d’opportunité.

En règle générale, les méthodes fondées sur les coûts sont préconisées pour les transferts entre centres productifs principalement quand il n’existe pas d’autres sources possibles d’approvisionnement ou quand la direction générale décide, pour des raisons stratégiques, de privilégier un approvisionnement interne

L’approche par les marchés

La référence au marché est adaptée aux transactions entre centres de profits.

Cette pratique vise à instaurer un système de concurrence interne autorisant les responsables à choisir entre transaction interne ou transaction externe.

Les responsables ont alors un rôle « d’entrepreneur » en maintenant l’adéquation de leur offre avec le marché.

Cette approche suppose toutefois qu’un marché existe et qu’il soit suffisamment concurrentiel.

Nous envisagerons les pratiques suivantes :

– le prix du marché,

– le prix du marché à moyen terme,

– le prix du marché moins une commission.

Le prix réel du marché

Cette solution incite le centre vendeur à faire au moins aussi bien que le marché.

Cependant, le prix du marché n’est pas forcément la traduction d’une concurrence vive (marchés oligopolistiques). Inversement, un marché en surcapacité peut conduire à un prix proche du coût marginal.

De plus, ce système peut compromettre la cohérence de l’ensemble si le centre acheteur la liberté de s’approvisionner librement à l’extérieur et qu’il préfère s’adresser au marché externe.

C’est pourquoi, afin d’assurer la pérennité du centre vendeur, le centre vendeur et le centre acheteur sont généralement contraints d’utiliser un prix de marché de moyen terme assorti d’un engagement de livraison.

Le prix du marché à moyen terme

Le prix du marché peut être considéré comme une référence en cas de fonctionnement normal du marché, mais il peut arriver que le marché soit en période de surcapacité.

Dans ce contexte, les entreprises extérieures, dans un souci de rentabilisation de leurs propres installations, proposent leurs produits à un prix proche de leur coût marginal.

Le moyen d’assurer à la division vendeuse une certaine pérennité est de lier les deux divisions, l’acheteuse et la vendeuse, par des engagements pluriannuels de livraisons/ achats sur la base d’un prix du marché à moyen terme, contrats qui doivent prévoir les

modalités d’indexation de ce prix.

Cette solution semble également nécessaire quand le centre vendeur doit investir pour satisfaire les besoins du centre acheteur.

Dans ce cas, c’est à la direction générale de définir les modalités de cession (prix et conditions de révision de ce dernier) et d’arbitrer des conflits éventuels

Le prix aménagé

La cession interne est valorisée au prix du marché final diminué d’une décote qui correspond aux coûts de distribution engagés par le centre qui vend à l’extérieur.

Cette pratique se rencontre dans le cas de cessions entre un centre de fabrication et un centre commercial, et la minoration représente les frais de distribution qui auraient été engagés par le centre de fabrication pour avoir des débouchés externes.

Critères de choix pour fixer un prix de cession

La fixation des prix de cession soulève donc un certain nombre d’interrogations sur le rôle assigné à ces prix de transfert par la direction générale. S’agit-il :

- d’évaluer la contribution de chaque centre à la chaîne de valeur, pour choisir entre « faire » ou « faire faire » ?

- de réguler le pilotage de l’entreprise mise sous contrainte, une fois les choix stratégiques d’externalisation décidés ?

Il semble que les choix soient contingents mais que deux critères puissent être mis en avant : la nature des sources d’approvisionnement et la nature de la stratégie.

La nature des sources d’approvisionnement

J. Dearden distingue quatre cas.

- Des produits pour lesquels il n’existe pas de marché intermédiaire ou que l’entreprise ne veut pas externaliser pour des raisons de confidentialité technique : pour ces produits, il propose un prix de cession égal à un coût plus une marge.

- Des produits qui peuvent à terme être sous-traités : il faut auparavant rentabiliser les investissements effectués ; dans ce cas, le prix du marché à long terme doit être retenu car il incite le centre de profit à se mesurer à l’extérieur.

- Des produits qui peuvent être immédiatement sous traités sans mise au rebut des installations car elles sont peu spécialisées. Le prix de cession doit être le fruit d’une négociation entre les centres autour d’un prix égal soit à :

– un coût majoré d’une marge,

– un prix de marché moins une décote.

- Des produits interchangeables dont la source d’approvisionnement peut être facilement modifiée : le prix du marché s’impose, il est logique car il recrée en interne les conditions du marché.

Les méthodes fondées sur le prix du marché sont plutôt utilisées dans des entreprises où les entités responsables ont peu de complémentarité et où les directions générales laissent aux unités décentralisées une large autonomie de gestion.

La nature de la stratégie

Sur la base d’une étude empirique, R. Eccles définit un lien entre types de stratégie et politique de prix de cession internes :

- Le type concurrentiel correspond à des organisations très diversifiées et peu intégrées, comme des conglomérats, et fait reposer le contrôle sur la rentabilité de chaque centre. Le marché est souverain et les prix du marché restent la référence en matière de prix de cession.

- Le type coopératif correspond à des entreprises fortement intégrées et peu diversifiées : il s’agit de rentabiliser des investissements lourds ; aussi la stratégie de l’entreprise est définie pour tout le groupe, elle privilégie l’approvisionnement interne et la coopération entre les différentes unités : le prix de cession doit permettre d’optimiser les ressources. Les choix stratégiques sont effectués, il s’agit pour les entités de les appliquer. La mesure de la performance est établie par comparaison des résultats aux budgets. Le mode de fixation des prix de cession interne est fondé sur les coûts plus une marge avec une préférence pour le coût complet standard.

- Le type participatif correspond à des organisations fortement intégrées et diversifiées. L’approvisionnement interne reste privilégié mais la diversification pousse au choix de prix de cession fondés sur le marché.

Conclusion

La définition des centres de responsabilité se situe au carrefour de plusieurs préoccupations :

- définir un jugement sur l’efficacité de l’entreprise et de sa mise en œuvre de stratégie ;

- mesurer l’efficience des centres et leur participation à la chaîne de valeur ;

- dynamiser la structure en déléguant un certain nombre de responsabilités.

La définition du prix de cession interne est le moyen de mettre en œuvre les préoccupations précédentes : les choix retenus sont forcément contingents puisque les finalités des directions générales sont différentes.

Mais, quel que soit le mode de fixation des prix de cession retenu, certaines questions doivent être clarifiées :

- Quel est le degré d’autonomie des centres de responsabilité ? en fonction de la structure de l’entreprise, du degré d’autonomie des centres de responsabilité, ceux-ci sont des centres de coûts ou des centres de profit.

- Qui détermine les prix de cession internes ?

– la direction générale afin de définir des prix de cession qui garantissent un optimum pour l’entreprise ou pour le groupe ;

– les centres de responsabilité qui négocient les prix de cession entre eux.

Dans le premier cas, l’autonomie des centres de responsabilité est réduite ; dans le deuxième, les centres risquent de prendre des décisions décentralisées non compatibles avec les objectifs généraux de l’entreprise ou du groupe

- Quels prix de cession adopter, un prix établi en référence au marché ou en référence aux coûts ? Le choix est fonction :

– de l’organisation de l’entreprise, plus ou moins décentralisée,

– de sa stratégie dont le degré d’intégration de la production,

– de son environnement, plus ou moins concurrentiel.

- Comment animer le système de prix de cession internes de telle sorte qu’il préserve une équité entre les centres de responsabilité ?

Le système de prix de cession internes doit encourager les initiatives des centres de responsabilité en vue d’une meilleure efficience. Il doit aussi intégrer les évolutions externes. Il exige donc un système d’animation et de maintenance qui concoure à la motivation des acteurs et à la préservation de l’intérêt global de l’entreprise ou du groupe.